El Reial decret llei 13/2022, de 26 de juliol (BOE 27 de juliol de 2022), crea un nou sistema de cotització per rendiments nets per als treballadors autònoms. Entre les novetats trobem:

- Entrada en vigor i període

El Reial decret llei entrarà en vigor el dia 1 de gener de 2023. Això no obstant, la implantació d’aquesta modificació es farà de manera gradual.

El nou sistema es desplegarà en un període màxim de nou anys, amb revisions periòdiques cada tres anys (el període inicial d’implantació va de 2023-2025). (D.T. 1a).

- Quota reduïda de 80 euros mensuals entre els anys 2023 i 2025 per l’inici duna activitat per compte propi

Durant el període comprès entre els anys 2023 i 2025, la quantia de la quota reduïda regulada al nou art. 38 ter de la LETA, serà de 80 euros mensuals, i serà fixada a partir de l’any 2026 per la Llei de Pressupostos Generals de l’Estat de cada exercici. (D.T. 5a i nou art. 38 ter de la LETA).

A TENIR EN COMPTE. Aquesta figura jurídica substituirà la tarifa plana d’autònoms.

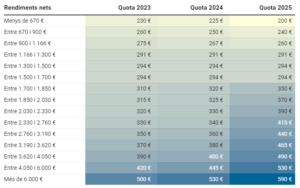

- Taules de cotització en funció dels rendiments que obtinguin durant els exercicis 2023, 2024 i 2025

Els treballadors inclosos al RETA han de cotitzar en funció dels rendiments que obtinguin durant els exercicis 2023, 2024 i 2025 (calculats d’acord amb el que estableix l’art. 308.1 de la LGSS), i poden escollir a aquests efectes una base de cotització que estigui compresa entre la base de cotització que correspongui al seu tram d’ingressos conforme la taula general i reduïda i la base màxima de cotització establerta per a autònoms a la Llei de Pressupostos Generals de l’Estat per al corresponent exercici. (D.T. 1a).

D’acord amb el que disposa el paràgraf anterior, les taules generals i reduïdes vigents per a cada any en aquest període 2023 a 2025 són les següents:

El nou sistema contempla trams de cotització progressiva des del 2023 fins al 2025 subjectes a una forquilla de rendiments íntegres.

- Quota mínima: el 2023, els treballadors per compte propi amb un rendiment net per sota de 670 euros pagaran 230 euros al mes. El 2024 en pagaran 225, i el 2025 la quota serà de 200 euros.

- Quota màxima: a l’altre tram de l’escala, els autònoms que cotitzin per la màxima (més de 6.000 euros), abonaran 500 euros el 2023, 530 el 2024 i, el 2025, la quota serà de 590 euros.

- Fins a sis canvis anuals de base de cotització (tram)

Els treballadors inclosos al RETA podran canviar fins a sis vegades l’any la base per la qual estiguin obligats a cotitzar, triant una altra dins dels límits mínim i màxim que els resultin aplicables en cada exercici, sempre que així ho sol·licitin a la Tresoreria General de la Seguretat Social, amb els efectes següents (nou art. 45 del Reial decret 2064/1995, de 22 de desembre):

- a) 1 de març, si la sol·licitud es formula entre l’1 de gener i el darrer dia natural del mes de febrer.

- b) 1 de maig, si la sol·licitud es formula entre l’1 de març i el 30 d’abril.

- c) 1 de juliol, si la sol·licitud es formula entre l’1 de maig i el 30 de juny.

- d) 1 de setembre, si la sol·licitud es formula entre l’1 de juliol i el 31 d’agost.

- e) 1 de novembre, si la sol·licitud es formula entre l’1 de setembre i el 31 d’octubre.

- f) 1 de gener de l’any següent, si la sol·licitud es formula entre l’1 de novembre i el 31 de desembre.

- Nova regulació en les bonificacions i reduccions de cotització al Règim Especial de Treballadors Autònoms

Els articles 30, 35, 36, 37, 38 i 38 bis de la Llei 20/2007, d’11 de juliol, de l’Estatut del treball autònom, s’adapten al nou sistema de cotització per a la qual cosa es referencien les bonificacions contingudes a les bases de cotització. Al costat de la nova reducció en la cotització per inici d’activitat per compte propi (art. 38 ter de la LETA), es modifiquen:

- Bonificació als treballadors per compte propi per conciliació de la vida professional i familiar vinculada a la contractació (nova redacció de l’art. 30.1 de la LETA).

- Bonificacions per altes de familiars col·laboradors de treballadors autònoms (nova redacció del paràgraf primer de l’art. 35 de la LETA).

- Bonificacions per a treballadors autònoms de Ceuta i Melilla (nova redacció del paràgraf primer de l’art. 35 de la LETA).

- Bonificació de quotes a favor de determinats familiars del titular de l’explotació agrària (nova redacció de lart. 37 de la LETA).

- Bonificació de quotes per a treballadors autònoms durant el descans per naixement, adopció, guarda amb finalitats d’adopció, acolliment, risc durant l’embaràs o risc durant la lactància natural (nova redacció de l’art. 38 de la LETA).

- Bonificació a les treballadores autònomes que es reincorporin a la feina en determinats supòsits (nova redacció de l’art. 38 bis de la LETA).

- Bonificació en la cotització en supòsits de cura de menor afectat per càncer o una altra malaltia greu: es regula una bonificació en la cotització en supòsits de cura de menor afectat per càncer o una altra malaltia greu, com a mesura clau per al manteniment de l’activitat, tot això amb la finalitat de coordinar el que disposa aquest text legal amb el nou sistema de cotització establert al text refós de la Llei General de la Seguretat Social (nou art. 38 quater a la LETA).

A TENIR EN COMPTE. S’estableix la possibilitat d’establir exempcions, reduccions o bonificacions per a determinats col·lectius de treballadors autònoms «especials dificultats per augmentar la capacitat econòmica i de generació de rendes, o per a aquells sectors professionals que de manera temporal puguin patir retallades importants en els seus ingressos habituals» ( modificació de la D.A. 17a de la LGSS).

Alguns dubtes

- Aplicació transitòria de l’opció de la cotització per ingressos reals dels treballadors autònoms: quines quantitats s’aplicaran a la cotització dels autònoms l’1 de gener del 2023?

Els treballadors inclosos al RETA (i al grup primer de cotització del Règim Especial dels treballadors del mar) el 31 de desembre de 2022, fins que no exerceixin l’opció contemplada a la disposició transitòria primera, continuaran cotitzant durant l’any 2023 sobre la base que els correspondria al gener d’aquell any, aplicant a la base de cotització de desembre de 2022 aquells canvis i increments que, d’acord amb la Llei de Pressupostos Generals de l’Estat per a l’any 2022 i amb la legislació anterior, els poguessin correspondre.

- Es manté la tarifa plana per a autònoms?

Els beneficis en la cotització establerts als articles 31, 31 bis, 32 i 32 bis de la Llei 20/2007, d’11 de juliol, de l’Estatut del treball autònom, es continuaran aplicant, en els mateixos termes, als qui fossin beneficiaris dels mateixos abans de l’1 de gener de 2023 fins que s’esgotin els períodes màxims que tinguin en cada cas establerts per aplicar-los (D.T 3a).

La norma deroga expressament els articles 31, 31 bis, 32 i 32 bis; les disposicions addicionals tercera i setena, i la disposició final quarta de la Llei 20/2007, de 11 de juliol, de l’Estatut del treball autònom, finalitzat el període transitori, s’aplicarà la quota reduïda de 80 euros mensuals entre els anys 2023 i 2025 .

- Els autònoms que no arribin a les quantitats del Salari Mínim Interprofessional, cotitzaran?

El nou sistema permet cotitzacions calculades amb bases de cotització amb imports per sota del Salari Mínim Interprofessional quan els rendiments de l’autònom no arribin a aquest llindar. La reforma normativa crea específicament una taula reduïda per sota de la general tal com indica larticle 308 del text refós de la Llei General de la Seguretat Social.

- Com es determinen els rendiments nets anuals que situen l’autònom a cada tram de cotització?

Els rendiments nets anuals estaran integrats pels imports dels conceptes establerts a la nova regla 1a de l’art. 308.1.c) de la LGSS, als quals és aplicable la deducció per despeses genèriques que preveu la regla 2a del mateix article.

- Què passa amb els autònoms que el 31 de desembre de 2022 cotitzen per una base de cotització superior a la que els correspongui per raó dels seus rendiments?

Els treballadors per compte propi o autònoms que a 31 de desembre de 2022 cotitzen per una base de cotització superior a la que els correspondria per raó dels seus rendiments podran mantenir aquesta base de cotització, o una inferior a aquesta, encara que els seus rendiments determinin la aplicació d’una base de cotització inferior a qualsevol. (D.T. 6a).

- Aquestes mesures afecten els familiars del treballador autònom?

Els familiars del treballador autònom inclosos al RETA [arts. 305.2.k); 305.2 lletres b) i e); i, regla 5a art. 308.1.c) de la LGSS], no podran triar una base de cotització mensual inferior a:

- 1000 euros durant el 2023.

- La quantia que estableixi, durant els anys 2024 i 2025, la corresponent llei de pressupostos generals de l’Estat.

- Serà obligatòria comunicar alguna dada per part de treballadors autònoms que ja figurin en alta en algun règim de la Seguretat Social?

Els treballadors que a 1 de gener de 2023 figurin en alta al RETA (o al RETM) els hauran de comunicar per mitjans electrònics a la Tresoreria General de la Seguretat Social, en un termini que finalitzarà el 31 d’octubre de 2023, les dades relacionats en els paràgrafs 1r a 8è de l’article 30.2.b) del Reglament General sobre inscripció d’empreses i afiliació, altes, baixes i variacions de dades de treballadors a la Seguretat Social (Nova D.T. Única del Reial Decret 2064/1995 , de 22 de desembre).

- Els topalls es mantenen a la cotització en funció de l’edat de l’autònom?

La modificació normativa elimina les restriccions actuals associades a l’edat per a la cotització per autònoms. Amb el nou model, les persones treballadores autònomes de 47 anys o més anys cotitzaran per ingressos reals, és a dir, serà possible elevar la base de cotització en l’última etapa de la seva carrera laboral sempre que se n’incrementin els ingressos.

Altres novetats de la norma

- Modificació de la definició de treballador autònom

«1. La present llei [Estatut del treball autònom] s’aplicarà a les persones físiques que realitzin de manera habitual, personal, directa, per compte propi i fora de l’àmbit de direcció i organització d’una altra persona, una activitat econòmica o professional a títol lucratiu, donin o no ocupació a treballadors per compte aliè.

També és aplicable aquesta llei als treballs, realitzats de forma habitual, per familiars de les persones definides al paràgraf anterior que no tinguin la condició de treballadors per compte d’altri, d’acord amb el que estableix l’article 1.3.e) del text refós de la Llei de lEstatut dels Treballadors, aprovat pel Reial Decret Legislatiu 2/2015, de 23 doctubre». (Nou art. 1 de la LETA).

- Novetats fiscals:

- Aplicació de la deducció per contribucions empresarials a sistemes de previsió social empresarial.

- Estaran obligades a declarar a l’IRPF totes aquelles persones físiques que en qualsevol moment del període impositiu haguessin estat d’alta, com a treballadors per compte propi, al Règim Especial de Treballadors per Compte Propi o Autònoms, o al Règim Especial de la Seguretat Social dels Treballadors del Mar.

- Inclusió de la comprovació dels règims especials d‟atribució de rendes dins de les funcions dels òrgans de gestió tributària.

- Protecció per cessament d’activitat

Es modifica la prestació per cessament d’activitat i s’introdueixen noves modalitats (nova redacció de l’art. 327 de la LGSS):

- Nova prestació per cessament d’activitat parcial: la reducció del 60 per cent de la jornada de la totalitat dels treballadors de l’empresa o la suspensió temporal dels contractes de treball del 60 per cent de la plantilla, sempre que s’hagi experimentat la reducció dingressos que determina el precepte; així com, en relació amb autònoms que no tinguin treballadors assalariats, el manteniment de deutes durant dos trimestres consecutius amb creditors que suposin una reducció del nivell d’ingressos ordinaris o vendes del 60 per cent respecte del registrat els mateixos períodes de l’any anterior. A aquest efecte, no es computen els deutes que mantingui per incompliment de les seves obligacions amb la Seguretat Social o amb l’Administració tributària (nova redacció de l’art. 331 de la LGSS).

- S’aclareixen els motius de força major al cessament temporal parcial de l’empresa (nova redacció de l’art. 331 de la LGSS).

- Determinació de la documentació que cal aportar per acreditar que concorren els requisits per als nous supòsits de cessament d’activitat (nova redacció de l’art. 332 de la LGSS).

- Dia de naixement del dret a la prestació per a aquests supòsits (nova redacció de l’art. 337 de la LGSS).

- Quantia de la prestació, també per a aquests nous supòsits (nova redacció de l’art. 339 de la LGSS).

- Excepcions a la cobertura obligatòria de la prestació per incapacitat temporal i altres contingències per a determinats col·lectius

S’estableixen excepcions a la cobertura obligatòria de la prestació per incapacitat temporal i d’altres contingències per a determinats col·lectius enquadrats en el Règim Especial de la Seguretat Social dels Treballadors per Compte Propi o Autònoms (D.A. 18a de la LGSS):

«1. La cobertura de la contingència per incapacitat temporal, per cessament d’activitat i de formació professional, no és obligatòria en el cas de socis de cooperatives inclosos en el règim especial de la Seguretat Social dels treballadors per compte propi o autònoms que disposin d’un sistema intercooperatiu de prestacions socials, complementari al sistema públic, que compti amb l’autorització de la Seguretat Social per col·laborar en la gestió de la prestació econòmica d’incapacitat temporal i atorgui la protecció per les contingències esmentades, amb un abast almenys equivalent al regulat per al Règim Especial de la Seguretat Social dels Treballadors per Compte Propi o Autònoms.

- La cobertura de la contingència per incapacitat temporal, de les contingències d’accident de treball i malaltia professional, pel cessament d’activitat i formació professional, no és exigible en el cas dels membres d’institut de vida consagrada de l’Església Catòlica , inclosos en el Règim Especial de la Seguretat Social dels Treballadors per Compte Propi o Autònoms a l’empara del Reial Decret 3325/1981, de 29 de desembre, i de l’Ordre TAS/820/2004, de 12 de març.».

- S’elimina la figura d’autònom a temps parcial

Amb la creació del nou sistema de cotització per ingressos reals aquesta figura desapareix (art. 3 del Reial decret llei 13/2022, de 26 de juliol).

- Garantia de manteniment de la base mínima de cotització a efectes de pensions per als treballadors autònoms amb menors ingressos

Es garanteix durant sis mesos el 2023 i el 2024 el manteniment per als treballadors autònoms amb menors ingressos en situació d’alta en el Règim Especial de la Seguretat Social dels Treballadors per Compte Propi o Autònoms a 31 de desembre de 2022, a efectes del càlcul de les pensions del sistema, duna base mínima de cotització de 960 euros. (D.T. 4a).

- Noves prestacions associades a l’aplicació del Mecanisme RED

Es creen dues noves prestacions per a la sostenibilitat de l’activitat de les persones treballadores autònomes d’un sector d’activitat afectat pel Mecanisme RED en la modalitat sectorial i cíclica (noves DD.AA. 48a i 49a de la LGSS).

- Adaptació de la cotització als treballadors per compte propi del sector maritimo-pesquer

Es modifica l’art. 8 de la Llei 47/2015, de 21 d’octubre, reguladora de la protecció social de les persones treballadores del sector maritimopesquer, per adaptar la cotització als treballadors per compte propi que quedin inclosos al grup primer de cotització d’aquest règim especial al nou sistema de cotització per rendiments.

Restem a la seva disposició per a qualsevol dubte o aclariment.

Girona, 28 de juliol de 2022

Departament Laboral